- Налог с продажи бани

- Налог с продажи бани

- Нужно ли платить налог за продажу бани?

- Ответы юристов (2)

- Ищете ответ? Спросить юриста проще!

- Обязана ли я платить налог, если хочу сдавать в своем доме баню с бассейном?

- Ответы юристов (1)

- Ищете ответ? Спросить юриста проще!

- Налог на баню и домик должен платить пенсионер?

- Ответы юристов (1)

- Ищете ответ? Спросить юриста проще!

- Нужно ли регистрировать баню и сарай, если в собственность оформлены участок и дом?

- Ответы юристов (1)

- Ищете ответ? Спросить юриста проще!

- Какой налог нужно заплатить при продаже участков и строений на них, при владении менее 5 лет?

- Ответы юристов (1)

- Ищете ответ? Спросить юриста проще!

- Вычет при покупке бани на земельном участке

- За какие бани нужно платить налог на имущество?

- Есть ли фундамент?

- Есть ли самостоятельность у объекта?

- Дополнительные условия

- Итоги

- Налог на бани и сараи: разбираемся в ставках и льготах

- Все это это налог на имущество граждан

- За какие постройки платить, а за какие НЕ платить?

- Уведомление ФНС о хозпостройках

- Ставки в 2020 году

- У кого есть льготы

Налог с продажи бани

Налог с продажи бани

Нужно ли платить налог за продажу бани?

Баню зарегистрировал в 2015 году; в 2017 — ее продал. Нужно ли подавать декларацию в налоговые органы?

Ответы юристов (2)

Михаил, добрый день! Да, обязательно надо подавать декларацию При этом вы вправе уменьшить доход от продажи на предусмотренный ст. 220 НК имущественный вычет при продаже имущества, в вашем случае доход составит после этого 0 руб.

Если Вы продаете имущество которое находилась у Вас менее трех лет за сумму более 1 000 000 руб, то вы обязаны будете уплатить налог 13% с суммы превышающей 1 000 000 руб.

Т.е. если цена продажи 2 600 000 руб., то будет 13% от 1 600 000 руб. = 208 000 руб.

Имущественный налоговый вычет предоставляется покупателю жилого помещения.

В данном случае у вас сумма меньше 1000000, следовательно платить налог не надо

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Обязана ли я платить налог, если хочу сдавать в своем доме баню с бассейном?

Добрый день! Я хочу в своем доме сделать баню с бассейном . И иногда по объявлению ее сдавать по часам. Обязана ли я открывать ИП и платить налоги?

Ответы юристов (1)

Да. Вы можете открыть ИП, ООО или оформить патент.

Так как вы намерены сдавать баню с бассейном, у вас получается извлечение прибыли. Соответственно, если вы никак не оформите свою деятельность, Вас могут привлечь к ответственности за незаконное предпринимательство.

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Налог на баню и домик должен платить пенсионер?

Баня с мансардой 63 м2на сваях (нежилое) Я- пенсионер, Ветеран труда. Буду ли я платить налог на имущество? Есть ещё садовый домик ( жилое помещение). На баню и домик оформлено право собственности.

Ответы юристов (1)

Пенсионеры по возрасту освобождены от уплаты имущественного налога на одну дачу, одну квартиру и один гараж, поэтому если у вас одна дача, то налог платить вы не должны при условии, что вы являетесь собственником данной дачи.

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Нужно ли регистрировать баню и сарай, если в собственность оформлены участок и дом?

добрый день, я проживаю в частном секторе, свидетельство о праве собственности на землю и дом имеются, на земельном участке помимо дома дополнительные постройки: баня и сарай. Нужно ли их регистрировать ?

Ответы юристов (1)

Здравствуйте! если вы хотите их застраховать или продать, то надо, а так необязательно

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Какой налог нужно заплатить при продаже участков и строений на них, при владении менее 5 лет?

Купила в августе 2016 года два участка по 6 соток с не зарегистрированными на них строениями (дом, баня, гараж) за 5 200 000 (по 2 600 000 за каждый участок два договора купли-продажи). Никаких вычетов я не оформляла, так как официально не работаю. В декабре 2016 зарегистрировала на себя и дом, и баню (общая кадастровая стоимость 2 000 000 рублей).

Так сложились обстоятельства, что нужно сейчас продавать.

Если я выставлю за ту же стоимость, что и купила, но уже с зарегистрированным домом, буду ли я платить налог? И вообще я купила участки за эту сумму, а теперь уже продаю участки и строения, как это облагается налогом?

И если буду продавать дороже, например за 5 400 000 как высчитать налог, который нужно будет заплатить? И как снизить его?

Допустим, могу ли я продать участки ниже стоимости, за которую покупала, например продам за 1500 000 каждый (а покупала в 2016г. за 2600 000 каждый) и дом с баней продать за 2 400 000 (2 000 000 дом (по кадастру стоимость 1800 000) и 400 000 баня (по кадастру 300 000). Так я должна буду заплатить налог только с продажи дома?

Объясните пожалуйста, спасибо.

Ответы юристов (1)

поскольку, на сколько понял, расходы на строительство Вы не сможете подтвердить, т.к. не строили ни дом, ни баню, то в договоре надо выделять стоимость каждого отчуждаемого объекта: земля, дом, баня.

стоимость земли можете указать ту за которую приобрели и уменьшить доход на сумму расходов по их покупке.

стоимость объектом можете указать не менее 70% от кадастровой, т.к. приобретены (зарегистрированы) после 2016 г.

5. В случае, если доходы налогоплательщика от продажи объекта недвижимого имущества меньше, чем кадастровая стоимость этого объекта по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемый объект недвижимого имущества, умноженная на понижающий коэффициент 0,7, в целях налогообложения налогом доходы налогоплательщика от продажи указанного объекта принимаются равными кадастровой стоимости этого объекта по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на соответствующий объект недвижимого имущества, умноженной на понижающий коэффициент 0,7.

а доход уменьшить на сумму налогового имущественного вычета по пп.1 п.1 ст.220 НК: дом — 1 000 000 р.; баня — 250 000 р.

1) имущественный налоговый вычет предоставляется:

в размере доходов, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, находившихся в собственности налогоплательщика менее минимального предельного срока владения объектом недвижимого имущества, установленного в соответствии со статьей 217.1 настоящего Кодекса, не превышающем в целом 1 000 000 рублей;

в размере доходов, полученных налогоплательщиком в налоговом периоде от продажи иного недвижимого имущества, находившегося в собственности налогоплательщика менее минимального предельного срока владения объектом недвижимого имущества, установленного в соответствии со статьей 217.1 настоящего Кодекса, не превышающем в целом 250 000 рублей;

в размере доходов, полученных налогоплательщиком в налоговом периоде от продажи иного имущества (за исключением ценных бумаг), находившегося в собственности налогоплательщика менее трех лет, не превышающем в целом 250 000 рублей;

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Вычет при покупке бани на земельном участке

Добрый день! Купили земельный участок ( 300тр) с садовым домом ( 300тр) с баней ( 200тр). и того 800 тр. в договоре купли продажи. Возможен ли возврат НДФЛ ? а также возврат НДФЛ с уплаченных процентов по кредиту? Кредит взят с целью — приобретения зем. участка и садового дома. Все находится в собственности и баня то же. Заранее благодарю!

Согласно ст. 220 НК РФ имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них;

Таким образом, если ни один из объектов не имеет статуса жилой дом, то права на вычет у Вас нет.

Согласно ст. 220 НК РФ имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них;

Таким образом, если ни один из объектов не имеет статуса жилой дом, то права на вычет у Вас нет.

Добрый день! Садовый дом прописан в документах — как жилое строение . А в кредитном договоре прописано, что кредит взят на земельный участок, дом и баню! Вот и вопрос будет ли налоговая возвращать 13% от возврата уплаченных мною процентов по данному кредиту т.к. в договоре прописано и не жилое помещение — баня? Заранее благодарю!

Добрый день!

Согласно ст. 220 НК РФ имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них.

Таким образом, в НК РФ не поименовано жилое строение как объект, по которому может быть предоставлен вычет. Поэтому в вычете может быть отказано.

Источник статьи: http://lamel74.ru/nalog-s-prodazhi-bani

За какие бани нужно платить налог на имущество?

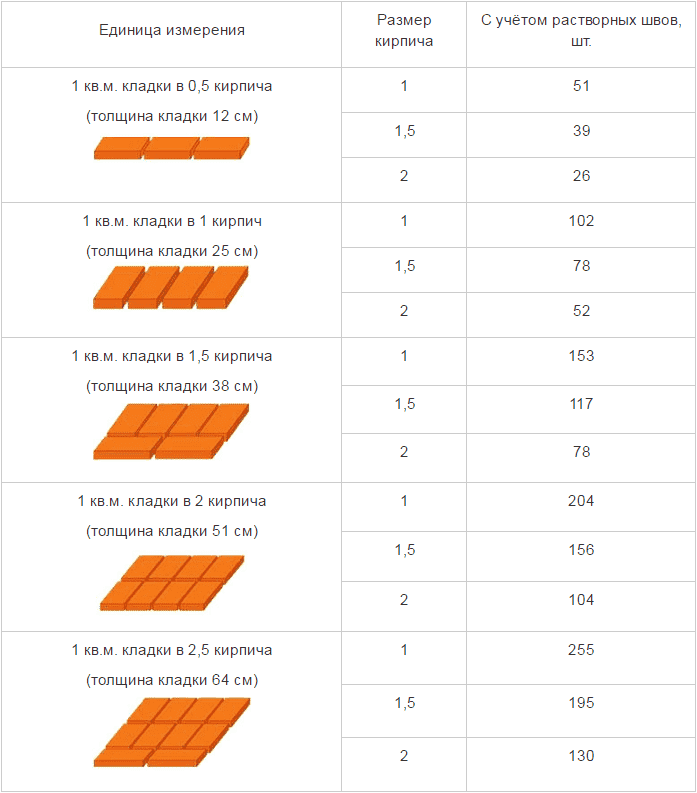

Налогом на имущество облагаются не только дома и гаражи, но и хозяйственные постройки (бани, теплицы, сараи). Однако до сих пор многим владельцам участков неясно, в каких случаях нужно оформлять хозпостройки и платить за них налог на имущество. Самым распространенным видом хозпостройки является, конечно же, баня. Рассмотрим на ее примере, в каких случаях за нее нужно платить налог.

Есть ли фундамент?

Налог на имущество начисляется только на недвижимость. Поэтому то, будет ли взиматься налог за баню, напрямую зависит от ее характеристик. Хотя по логике баню скорее можно бы причислить к недвижимому имуществу , на деле она не всегда является таковым.

ФНС в этом вопросе ориентируется на судебную практику (письмо № БС-4-21/19038@ от 1 октября 2018 г.), выделяя два основных критерия отнесения постройки к недвижимости:

- наличие фундамента, обеспечивающего неразрывную связь с землей;

- постоянное подключение к коммуникациям.

Исходя из этих критериев, если постройка установлена без фундамента или он недостаточно углублен в землю, или же конструкция бани позволяет перенести ее на другое место, то такой объект будет признан движимым имуществом , а стало быть, освобождается от обложения налогом на имущество. Такие бани относятся к некапитальным объектам и не ставятся на кадастровый учет.

Таким образом, наличие литого фундамента повлечет за собой признание бани объектом недвижимости, а, к примеру, модульная разборная баня таковым считаться не будет.

Есть ли самостоятельность у объекта?

Еще одним признаком, по которому определяется то, нужно или не нужно платить налог – самостоятельность объекта. Здесь критерии довольно четкие:

- отдельное сооружение ставится отдельно на кадастровый учет и облагается налогом;

- встроенная в дом баня засчитывается в общую площадь дома, как отдельный объект не учитывается, налогом облагается в составе общей суммы налога за жилую постройку;

- баня, пристроенная к дому, имеющая с ним общую стену, но отдельный вход, считается самостоятельным объектом, ставится на учет и облагается налогом отдельно.

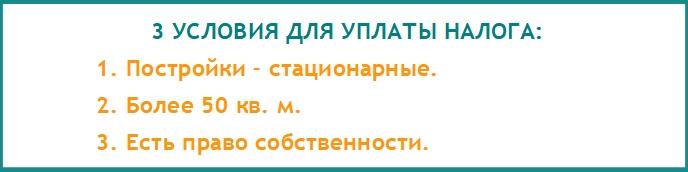

Дополнительные условия

Даже если баня имеет все вышеперечисленные признаки обособленного капитального строения, ее, тем не менее, могут освободить от налога на имущество. Для этого необходимо соблюдение одного из следующих условий:

- площадь постройки не более 50 кв. м.;

- целевое назначение участка, на котором расположена баня-ИЖС, садоводство или огородничество;

- владелец не использовал положенную ему налоговую льготу (освобождение одной из построек от налога).

Таким образом, бани, возведенные на дачных участках, бани небольшой площади или же те постройки, которые являются единственным строением на участке, кроме дома, за который уже был уплачен налог (без использования льготы), отдельной уплаты налога не требуют.

Итоги

Платить налог за баню потребуется, только если она соответствует признакам обособленного капитального строения. Но даже в этом случае можно избежать уплаты налога с бань небольшой площади, возведенных на дачном участке или в случае, если собственник не использовал положенную ему налоговую льготу.

О других нюансах начисления и уплаты налога узнайте в нашей рубрике «Налог на имущество» .

Источник статьи: http://zen.yandex.ru/media/nalognalog/za-kakie-bani-nujno-platit-nalog-na-imuscestvo-5cab9b16fd0b7f00af3c0e0c

Налог на бани и сараи: разбираемся в ставках и льготах

Налог на бани, сараи и теплицы – так журналисты окрестили налог на имущество физических лиц, которые имеют на своих пригородных участках земли не только дома, но и хозяйственные постройки.

Дача это хорошо. Особенно когда есть банька для воскресного отдыха, теплица для выращивания свежих овощей и прочие атрибуты дачной жизни. Но вот ежегодно платить за то, что и так принадлежит тебе, не хочется никому. Но с прошлого года ходят упорные слухи, что Минфин ввел налог на:

Это правда? Кому придется платить новый сбор и предусмотрены ли льготы? Будем разбираться в этой информации.

Граждане, имеющие дачные участки и хозяйственные постройки на них, оказались обеспокоены сообщениями средств массовой информации, что введен налог на бани и сараи в 2020 году. О том, что все владельцы таких строений обязаны проинформировать о них ФНС РФ, сообщил Минфин России.

На самом деле, как сразу же поспешили сообщить сами чиновники, это не совсем так.

Все это это налог на имущество граждан

Это правда, что Минфин ввел налог на бани и сараи, и что теперь все дачники обязаны платить государству еще больше?

Во-первых, Минфин такого не вводит – изменения в Налоговый кодекс России вносятся только Федеральными законами (а их принимает Госдума, Совет Федераций и подписывает Президент).

Во-вторых, этого сбора просто-напросто не существует в природе.

Дело в том, что речь идет об обычном налоге на имущество физических лиц, который платят все владельцы недвижимости еще с 1992 года. В конце 2016 года были приняты поправки в главу 32 НК РФ, в соответствии с которыми все хозяйственные постройки, расположенные на садовых и дачных земельных участках были признаны объектами налогообложения наравне с жилыми домами. Правда, с некоторыми оговорками:

- Платят только за капитальные строения: те постройки, которые нельзя перемещать без нарушения конструкции (сараи, теплицы и туалеты обычно к таким не относятся).

- Облагаемыми объектами являются те, на которые зарегистрировано право собственности.

- Облагаемая площадь начинается с 50 кв. метров, поскольку до этого размера действует льгота.

Таким образом, как разъяснил Минфин, налог на бани, сараи и теплицы (на имущество физлиц) существует, но с существенными особенностями. Ни за туалет, ни за парник точно платить не нужно. Кроме того, следует позаботиться о регистрации прав на постройки и только потом заявлять о них ФНС РФ.

За какие постройки платить, а за какие НЕ платить?

Давайте применим описанные выше принципы и нормы НК РФ и разберемся на конкретных примерах, за какие сооружения вы должны платить, а за какие – не должны.

| ПЛАТИТЬ | НЕ ПЛАТИТЬ |

| Жилой дом | |

| Баня | |

| Сарай на фундаменте | Сарай без фундамента |

| Туалет типа «сортир» | |

| Теплица | |

| Гараж на фундаменте | Гараж без фундамента |

| Беседка площадью больше 50 метров | Беседка площадью меньше 50 метров |

| Парник | |

| Забор |

Им облагаются только те строения, на которые зарегистрировано право собственности – это главный признак.

Уведомление ФНС о хозпостройках

Уведомить государство о существующих объектах налогообложения – обязанность каждого. Сделать это следует до 31 декабря отчетного года, потому что если ФНС спустя некоторое время самостоятельно выявит неучтенные объекты (а сделать это с появлением Единого государственного реестра недвижимости (ЕГРН) довольно просто, и ФНС получает к нему доступ на просмотр сведений), то начислит сумму к уплате по повышенной ставке, и налог на туалеты, бани и сараи придется уплачивать в размере 0,5 % от кадастровой стоимости.

Ставки в 2020 году

Обычная ставка налога на имущество физических лиц (его мы и называем «на туалеты бани и сараи», «на теплицы» и так далее) составляет, по нормам статьи 401 НК РФ, от 0,1 % до 0,3 % от кадастровой стоимости объекта. НО! Налог на имущество относится к местным, а это означает, что в каждой конкретной местности ее устанавливают муниципальные власти, и она может отличаться даже в разных городах одной области.

На подавляющем большинстве территорий России (83 %) действует ставка 0,3 %, поэтому при несообщении о постройке налог на баню на дачном участке окажется почти в два раза выше обычного. Правда, потом, если собственник все же подаст уведомление, в ФНС сделают перерасчет и все исправят.

У кого есть льготы

Граждан, которые вправе не платить налоги на теплицы, сараи, бани и сортиры, очень много: к ним в статье 407 НК РФ отнесены все плательщики, владеющие хозяйственными постройками, площадь каждой из которых не превышает 50 кв. метров. То есть если есть капитальная баня с площадью 45 кв. метров, платить за нее ничего не нужно. Хотя уведомить ФНС о ее существовании и предоставить им документы о ее площади (подтверждающие право на льготу) обязательно. В противном случае и сумму к оплате выставят и льготу не учтут. За превышение площади заплатить придется по установленным ставкам даже тем гражданам, которые входят в перечень льготников:

- пенсионеры, независимо от вида пенсии (по возрасту или по выслуге лет);

- инвалиды двух первых групп и с детства любой группы;

- Герои России и ССР;

- члены семей гражданских служащих, военных и силовых структур, погибших при исполнении служебных обязанностей;

- лица, пострадавшие от радиации при ликвидации аварий или испытаниях атомных устройств любого назначения;

- некоторые другие категории граждан.

Все они полностью освобождаются от платы за:

- жилые дома и квартиры (независимо от площади);

- гаражи;

- машиноместа;

- помещения, используемые для творческих мастерских, частных музеев или библиотек (при занятии творчеством).

Но только за один объект. Льготник вправе выбрать дом или квартиру для освобождения от уплаты и известить инспекцию в срок до 01.05.2020.

Применение льготы по действующему законодательству носит заявительный характер. И если налогоплательщик молчит, ФНС считает, что она ему пока не нужна. Но, если ее заявить, то получится пересчитать все суммы, начисленные за три года перед этим.

Перечисленные льготники вправе не платить новый налог на бани, сараи и теплицы, только если площадь хозпостройки не превышает 50 кв. метров. О площади обязательно уведомить ФНС РФ.

Источник статьи: http://how2get.ru/nalogi/nalog-na-bani-i-sarai-razbiraemsya-v-stavkah-i-lgotah/