- Private Banking (финансовые услуги для состоятельных клиентов): что включают и какие банки оказывают VIP-услуги

- Кто может быть VIP-клиентом банков

- Какие услуги включает Private Banking

- Стандартные банковские услуги на льготных условиях

- Комплексное управление капиталом клиентов

- Страхование рисков

- Помощь во время путешествий

- Консьерж-сервис

- Пакет услуг «Сбербанк Первый»

- Private Banking Сбербанка

- Private Banking Альфа-Банка

- Private Banking Раффайзенбанка

- Премиальное обслуживание в банках — получаем бесплатно | Личный опыт использования

- Банк Открытие

- Opencard

- Другие плюшки Премиум Открытия

- Тинькофф

- Премиум в инвестициях

- Премиум в банке

- Резюмируя

Private Banking (финансовые услуги для состоятельных клиентов): что включают и какие банки оказывают VIP-услуги

Владельцы крупного бизнеса с состоянием более миллиона долларов предъявляют к банкам особые требования. Они доверяют финансовым учреждениям капитал, который по своему объему значительно превышает гарантии государства в случае банкротства банка (агентство по страхованию вкладов вернет только 1,4 миллиона рублей от всей суммы вложений).

Чтобы вызвать доверие у подобного клиента, банк должен продемонстрировать ему свою устойчивость во время сильных финансовых потрясений (например, дефолта 1998 года или кризиса 2008 года). Поэтому молодые кредитные учреждения практически не рассматриваются.

Россияне — обладатели миллионных состояний — как правило, уже являются клиентами крупных европейских, американских и азиатских банков. Многие из этих финансовых заведений оказывают услуги «private banking» более 100 лет. Российские банки, желающие заполучить себе состоятельных клиентов, не должны по качеству и набору услуг уступать зарубежным конкурентам.

В этой статье мы рассмотрим, что предлагают российские банки богатым клиентам, и перечислим банки, являющиеся, на наш взгляд, лидерами в сегменте «приват банкинг». В предыдущей статье мы провели сравнение привилегированного (премиального) обслуживания в различных банках (Сбербанк Премьер и аналоги).

Кто может быть VIP-клиентом банков

VIP-услуги финансовых учреждений получают люди, способные внести на их счета солидную денежную сумму. Небольшие частные банки своими VIP-клиентами считают граждан, положивших на счет от 3 до 5 миллионов рублей. Порог для входа в Private Banking более известных кредитных учреждений составляет от 500 тысяч до 1,5 миллиона долларов (30-100 миллионов рублей).

Типичный получатель услуг приват банкинга — это, как правило, владелец собственного бизнеса в возрасте от 50 до 60 лет с капиталом от 1 миллиона долларов. Впрочем, в последнее время российские банки подмечают приток и более молодых владельцев крупных состояний (в возрасте от 35 до 40 лет).

Какие услуги включает Private Banking

Теперь давайте посмотрим, какие преимущества финансовые учреждения готовы предложить своим клиентам-миллионерам.

Стандартные банковские услуги на льготных условиях

Гражданам, разместившим на счетах финансового учреждения несколько миллионов рублей, предлагаются:

- открытие вкладов и оформление кредитов по льготным ставкам;

- обмен валюты по более выгодному курсу;

- перевод денежных средств в другие банки и снятие наличных в зарубежных банкоматах без оплаты комиссии.

Комплексное управление капиталом клиентов

Кредитно-финансовые учреждения оказывают вип-клиентам услуги по управлению их финансовым состоянием с целью его дальнейшего приумножения. Сюда входят:

- профессиональное консультирование по юридическим и налоговым проблемам;

- индивидуальная помощь при выборе максимально прибыльных инвестиционных стратегий;

- посредничество при продаже/покупке бизнеса;

- помощь при покупке дорогостоящей недвижимости;

- устранение рисков при наследовании капитала;

- защита состояния от санкций западных держав и т.д.

Страхование рисков

Кредитное учреждение страхует жизнь, здоровье, недвижимость и финансы своих состоятельных клиентов. Получатели услуг Private Banking имеют возможность лечиться в лучших клиниках мира, их собственность и накопления защищаются от непредвиденных ситуаций.

Помощь во время путешествий

VIP-персонам банки оказывают помощь во время отдыха. Они получают беспрепятственный проход в залы ВИП и бизнес-классов аэропортов, а также встречу с момента входа в аэровокзал, полное приоритетное обслуживание и сопровождение, индивидуальный проход паспортного контроля и персональный трансфер к самолету, кроме того, некоторые крупные аэропорты обслуживают своих дорогих гостей в отдельных терминалах (например, Внуково VIP Lounge — отдельный терминал, терминал первого класса Lufthansa во Франкфурте, Lavalette Club Мальта и др). Могут без комиссий снимать деньги в банкоматах любых стран мира. Им предоставляются специальные скидки при бронировании отелей и покупке билетов, а также бесплатная страховка для всех членов семьи на период зарубежной поездки (включая занятие активными видами спорта).

Консьерж-сервис

Владельцам многомиллионных вкладов банки оказывают индивидуальный консьерж-сервис. Специальный сотрудник финансового учреждения может заказать для них столик в ресторане, приобрести билеты на выставку или концерт, составить список наиболее интересных развлекательных мероприятий, организовать подачу такси премиального уровня в определенное время и определенное место.

Какие российские банки предлагают подобный сервис своим VIP-клиентам?

Пакет услуг «Сбербанк Первый»

Сбербанк — крупнейший банк России. Своим состоятельным клиентам учреждение предлагает комплекс услуг и сервисов под названием «Сбербанк Первый». Для получения этого пакета необходимо положить на счета банка 15 миллионов рублей (для жителей Москвы) или 10 миллионов рублей (для жителей других регионов России). Впрочем, данные услуги можно получить, даже если разместить в Сбербанке меньшую сумму. Однако в этом случае за пользование пакетом придется вносить ежемесячную плату в размере 10 тысяч рублей.

Состоятельные клиенты обслуживаются в специальных отделениях банка, недоступных для остальных граждан. Вип-клиенты получают:

- персонального финансового советника, способного разработать оптимальную стратегию для приумножения накоплений;

- повышение ставок по вкладам;

- возможность обмена валют по более выгодному курсу;

- бесплатные переводы в другие банки;

- беспрепятственный доступ в бизнес-залы аэропортов и страховку на время туристических поездок на сумму 1 миллион долларов;

- консьерж-сервис для решения личных задач, который работает круглосуточно 7 дней в неделю;

- бесплатное обслуживание привилегированных пластиковых карт с повышенными бонусами;

- доступны некоторые виды банковских карт, которые невозможно оформить в рамках обычного банковского обслуживания, в том числе VISA Infinite Exclusive, которые производятся из драгоценных металлов, а также металлические карты с сапфировым покрытием;

- подключение к программам страхования здоровья и медицинским сервисам, работающим в режиме «онлайн»;

- доступ в закрытое сообщество владельцев бизнеса и топ-менеджеров.

Private Banking Сбербанка

Клиенты банка, положившие на счета учреждения еще более крупную сумму, переходят на следующий уровень обслуживания — становятся получателями услуг Private Banking. По неофициальным данным, чтобы стать «приватным клиентом Сбербанка», необходимо разместить на счетах этого финансового заведения 100 миллионов рублей (около 1,5 миллиона долларов).

Владельцы пакета «Сбербанк Первый» получают, по большей части, стандартный перечень банковских услуг на льготных условиях, с добавлением к ним премиальных нефинансовых сервисов. Клиенты Private Banking обладают всеми теми же привилегиями. Но, помимо этого, вип-клиентам банк предлагает комплексный подход к управлению их благосостоянием, личными и бизнес-активами. Сюда входят:

- составление личного инвестиционного портфеля из облигаций и акций ведущих российских и зарубежных компаний;

- оптимизация структуры активов с целью уменьшения рисков при инвестировании денег;

- профессиональное консультирование при подборе страховых и пенсионных программ;

- помощь при планировании наследования;

- налоговое и юридическое консультирование;

- содействие при совершении дорогостоящих покупок (недвижимости, личного самолета, яхты, произведений искусства и т. д.);

- участие в образовательных проектах, закрытых клубах по интересам, благотворительной деятельности;

- помощь при организациипутешествий и досуга.

Private Banking Альфа-Банка

Альфа-Банк — это один из первопроходцев и признанных лидеров в сегменте услуг «личного банка» в России. Его Private Banking — это преемник известного «А-клуба», оказывающего услуги состоятельным людям с 2006 года. По некоторым данным, для вхождения в число клиентов Private Banking Альфа-Банка необходимо доверить в управление данному кредитному учреждению капитал в сумме 500 тысяч долларов.

У банка нет линейки из конкретных продуктов для своих VIP-клиентов. Каждому человеку учреждение предлагает индивидуальные решения в зависимости от его потребностей, финансовых планов, налогового резидентства, отношения к рискам. Основной задачей приват банкинга является рост активов клиентов, находящихся под управлением подразделения. Для этого используются все возможности компаний, входящих в «Альфа-групп» («Альфа-Капитал», «Альфа-Страхование», «Альфа-Лизинг» и так далее). Однако для VIP-клиента, в зависимости от его потребностей, могут быть приобретены и ценные бумаги других банков, и порекомендованы услуги компаний, не входящих в холдинг «Альфа-групп».

Клиенты Private Banking становятся членами закрытого делового и интеллектуального сообщества. Они получают доступ к полезным контактам и право на посещение образовательных и культурных мероприятий.

Еще одной особенностью приват банкинга Альфа-Банка является повышенное внимание к технологиям удаленного оказания услуг с помощью мобильного приложения. VIP-клиентам этого банка нет необходимости приезжать в роскошно декорированный офис в стиле барокко или рококо (хотя такие офисы и действительно существуют). Контролировать состояние инвестиционного счета, совершать транзакции и отдавать распоряжения личному менеджеру человек может с помощью смартфона, находясь в рабочем кабинете, дома или на прогулке.

Private Banking Раффайзенбанка

Раффайзенбанк — еще один из лидеров в сегменте «приват банкинг». Это учреждение имеет более чем столетний опыт оказания финансовых услуг в Европе, в России работает с 1996 года. Состоятельным клиентам банк предлагает сохранить и умножить их капитал путем:

- помещения средств под доверительное управление с доходностью до 18% годовых;

- открытия депозитных вкладов (ставки по вкладам в долларах США превышают предложения российских банков);

- поиска бизнеса для покупки или инвестора для собственного действующего предприятия;

- пользования премиальными банковскими картами;

- финансирования и организации сделок по покупке дорогостоящих активов в России и за рубежом (коммерческой и жилой недвижимости, самолетов, яхт);

- консультаций по налоговому планированию;

- защиты благосостояния семьи различными страховыми программами.

Нефинансовые услуги состоятельным клиентам (типа консьерж-сервиса) в Раффайзенбанке развиты слабо. По некоторым данным, порог для входа в Private Banking данного кредитно-финансового учреждения — 500 тысяч евро.

А если у вас нет капитала, превышающего полмиллиона долларов, то мы советуем вам обратить внимание на премиальные пакеты услуг ведущих российских банков. Премиальное обслуживание — первый шаг к приват банкингу. В другой нашей статье мы провели сравнение привилегированного обслуживания в различных финансовых учреждениях.

Источник статьи: http://pro-banking.ru/blog/private-banking-finansovye-uslugi-dla-sostoatelnyh-klientov-cto-vklucaut-i-kakie-banki

Премиальное обслуживание в банках — получаем бесплатно | Личный опыт использования

Совершенно неожиданно для себя, за последний месяц стал обладателем премиум тарифов сразу в двух банках: Тинькофф и Открытие. Естественно без платы за обслуживание. В статье расскажу какие преимущества получает премиум клиент. Как получить бесплатно. И некоторые нюансы использования.

Премиальное обслуживание в банке обещает много «просто необходимых, полезных и выгодных предложений». Хотя на самом деле — лично для меня большинство привилегий просто пшик. И воспользоваться ими в полной мере не получится.

Но есть парочка действительных полезных функций, из-за которых и было подключено премиальное обслуживание.

Банк Открытие

Пару-тройку месяцев назад я озадачился поиском новой выгодной карты с хорошим кэшбэком. И мой выбор пал на OpenCard от банка Открытия.

Opencard

По карте можно получать стандартные 2% каши на все.

Если суммарно имеешь на счетах сумму более 500 тысяч — то кэшбэк автоматически увеличивается до 3% на все. В расчет идут остатки на карте, вклады, брокерские счета. У меня как раз на брокерском счете была необходимая сумма. И вот я обладатель трехпроцентного кэшбэка.

Протестил карту месяц, получил кэшбэк. Понравилось. Но захотелось больше. Для этого нужно было подключить тариф Премиум.

Наличие тарифа Премиум дает дополнительный 1% кэшбэк на все покупки по Opencard. Реальный размер каши по карте возрастает до 4%.

Для получения статуса Премиум — нужно иметь на счетах от 2 млн. рублей (для Москвы — 3 млн.). Добил сумму на брокерском счете до 2 миллионов (с небольшим запасом). Оставил заявку (онлайн) — и в течении дня меня перевели на Премиум. Все это бесплатно. Никаких списаний за подключение и дальнейшее обслуживание нет. Пока сумма на счетах не опустится ниже лимита.

Теперь я гордый обладатель карты с 4% кэшбэк на все. Это была главная (и практически единственная) причина получить Премиальное обслуживание в банке Открытие.

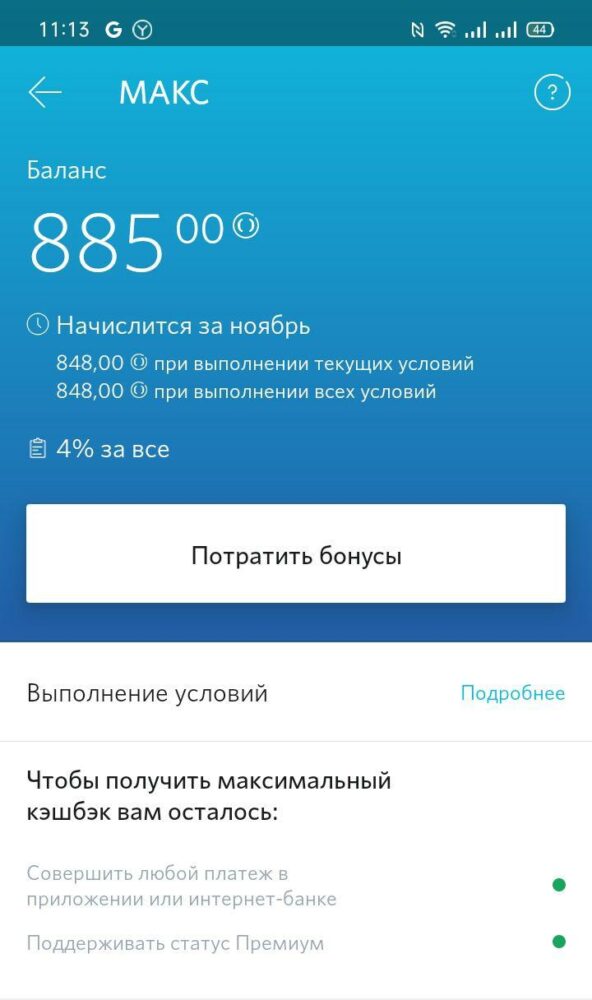

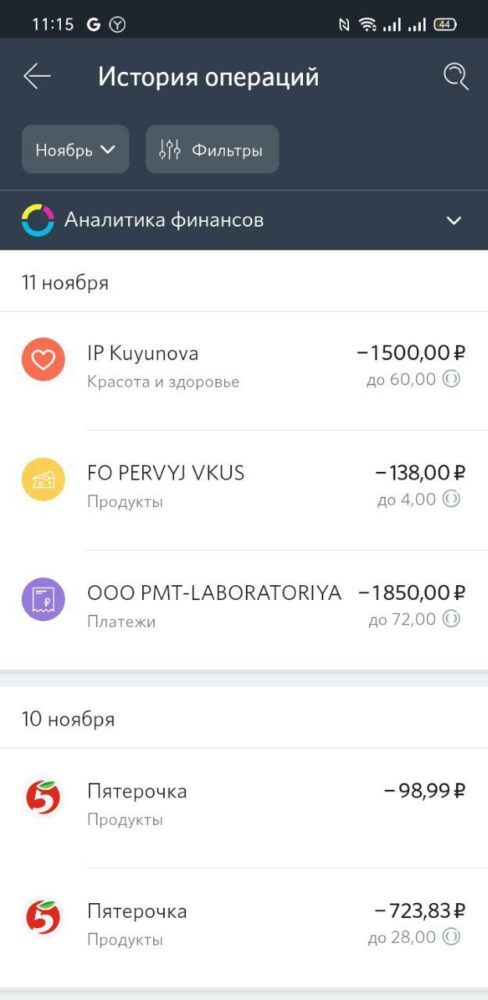

Ниже мой личный кабинет из мобильного приложения.

А вот так отображается кэшбэк в истории операций.

По Opencard можно раз в месяц менять бонусную программу и получать кэшбэк аж 11% в избранных категориях:

- красота и здоровье;

- кафе и рестораны;

- путешествия;

- транспорт.

И 1% на остальные покупки.

Звучит конечно здорово: кэшбэк — 11% . Но лично для меня, выгоднее получать 4% на все.

Другие плюшки Премиум Открытия

Повышенная доходность по вкладам. Неинтересно. Ставка в банке низкие (как впрочем и везде). А повышенная доходность — это какие-то доли процента сверху (типа было 3% годовых, будет 3.1-3.2%).

Скидки 30% на поездки в такси бизнес-класса. Спасибо банк за такой щедрый подарок. Возможно воспользуюсь когда-нибудь в будущем. Лет так через … цать. Но точно не сейчас. Для меня дорого (хоть я и премиум). Услуга проходит мимо.

Страховка по всему миру (включая Россию). Лимит выплат — 163 000 евро на семью из 4 человек. Пригодится. Тем более бесплатно.

12 посещений бизнес-залов в год в аэропортах (Lounge Key). Приятный бонус. Опять же на халяву. В следующем году надеюсь воспользуемся семьей, если границы откроют. Раньше летали примерно раз-два в год (чаще конечно 1 раз). На нашу семью из 4-х человек проходов хватит на полтора путешествия (пройти туда-обратно и туда).

Главный плюс программы Открытия — проходы в залы не сгорают каждый месяц. Можно использовать все или почти все за раз.

В других банках — обычно дают 1-2 прохода на месяц. Если не воспользовался — сгорают. Едешь семьей — пройти могут только 1-2 человека. То есть по сути такие программы рассчитаны на одного человека — слетать туда-обратно.

Скидки 20% на покупку авиа и жд билетов (на travel.open.ru). Не пользовался, цены не сравнивал. Ничего хорошего или плохого сказать не могут. Но на форумах бывалые пишут, что цены там чуть завышены. Но за счет 20% скидки, в итоге выходит дешевле.

Прочее:

- СМС-информирование — бесплатно.

- снятие наличных по всему миру (в любых банкоматах / до 1,2 млн. в день / 3 млн. в месяц) — без комиссий.

- бесплатные переводы с карты на карту — до 100 000 в месяц.

Более подробно все условия можно посмотреть на официальном сайте банка.

Тинькофф

Премиум в инвестициях

В Тинькофф инвестиции перешел с тарифа Трейдер на Премиум.

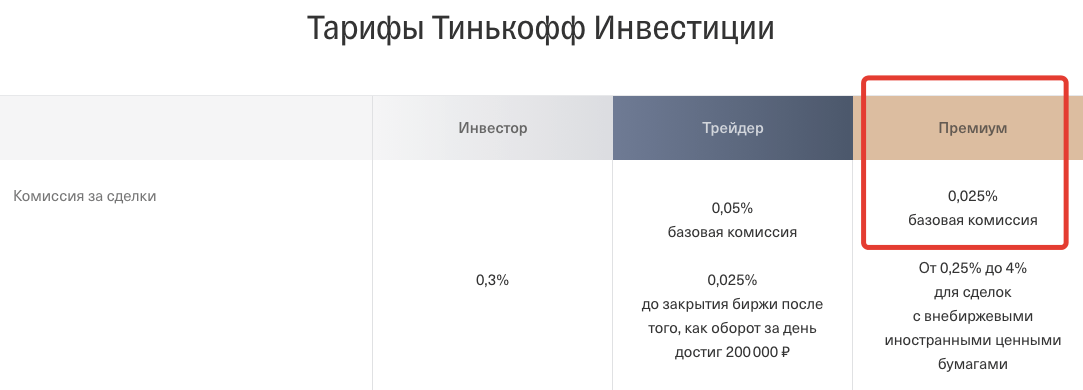

Моя выгода — снижение брокерской комиссии. Сейчас плачу — 0.025% за все сделки. Напомню на тарифе Инвестор такса — 0.3%, на Трейдере — 0.05%.

Выгода от смены тарифа чисто психологическая (комиссия снизилась аж в 2 раза). В деньгах особой выгоды нет.

С оборота в 100 000 рублей: на Трейдере я бы отдавал 50 рублей, на Премиуме — 25. С учетом того, что я не спекулирую, а только покупаю — опупеть сколько я экономлю денег. ))))

Но лично мне этот тариф не стоил ни копейки дополнительных денег (плата за обслуживание — ноль). Почему бы его не взять.

Кстати о переходе. В тарифах хитро все написано (ссылка на тариф). Главный смысл — переход (смена тарифа) на Премиум будет стоит 3 000 рублей. А дальше бесплатно, если поддерживать активы от 3 миллионов.

И еще один подвох — если активы на счете снизятся менее 3 млн. в любой день (остатки на конец дня), то вы попадаете на абонентскую плату — 990 рублей в месяц.

Я выпросил в техподдержке бесплатный пробный период «типа для ознакомления». И плату за переход не платил.

Чтобы счет не опускался ниже 3 миллионов, нужно иметь запас прочности — на случай возможной просадки активов. Процентов 20-30 сверху как минимум.

Больше никаких поблажек, новых фишек и возможностей на новом тарифе не заметил. Это что касается инвестиций. Теперь перейдем непосредственно в сам банк.

Премиум в банке

В Тинькофф для тех, у кого подключен Премиум в инвестициях — доступен Tinkoff Premium в банке (это разные программы и подключать нужно по отдельности).

Опять же — это бесплатно. Если выполнять условия по поддержанию минимального остатка в 3 млн. В противном случае — 1 990 рублей в месяц. А где есть возможность попользоваться на халяву — там мне становиться очень интересно.

Переход на Премиум занял менее минуты. В приложении нажал кнопку подключиться и вот я уже VIP.

Что предлагает Тинькофф своим премиум-клиентам?

Привезли металлическую карту (в прямом смысле) — Black Metal. Прикольно. Но не более того. Положил на полку. Расплачиваюсь все равно телефоном.

Увеличили лимит на бесплатные переводы с карты на карту. Было 20 000, стало 100 000 в месяц. Практически никогда не достигал потолка в 20 000 в месяц. А с вводом системы быстрых платежей (бесплатные переводы по номеру телефона) — эта услуга для меня практически бесполезна.

Лимит снятий в банкомате увеличился в разы. Не использую.

Раз в месяц можно выбирать 3 из 7 категорий для повышенного кэшбэка (в стандартном тарифе 3 из 6). Каша по которым в среднем будет составлять 3-5%. Обычно банк мне подсовывает всяких хлам (категории) на выбор — типа товары для животных, магазины музыкальных инструментов или лавки ценителей индийской культуры. Будет еще одна дополнительная, и скорее всего бесполезная категория.

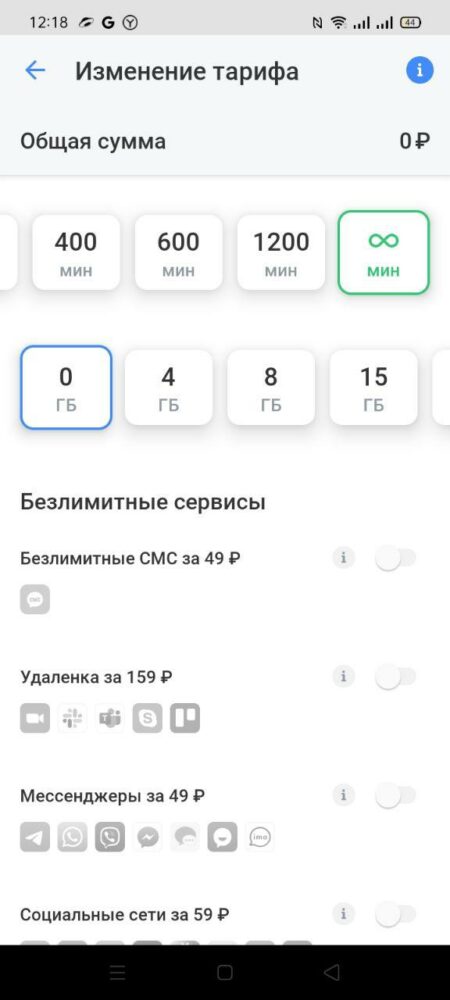

Безлимитные бесплатные звонки по России. Вот здесь интересно. Сразу заказал симку Тинькофф-мобайл. В конструкторе убрал все платные услуги. И теперь связь мне будет обходится в ноль рублей ноль копеек. Плюс дается 1 Гб интернета в роуминге (за границей) бесплатно каждый месяц.

2 прохода в бизнес залы в месяц. Как раз можно использовать в связке с Открытием.

Страховка по всему миру ( включая РФ) до $100 000. На 5 человек (любых людей, не обязательно родственников). С автопродлением каждый год.

Плюс различные повышенные кэшбэки на кино, концерты и театры ( до 20%), страховку (до 15%) и путешествия (до 10%). Скидки на подписки в онлайн-кинотеатры.

Повышенная ставка по вкладам. До 0.5% сверху. Интересна будет тем, кто интересуется вкладами в долларах и евро.

И конечно же скидки (20-30%) на такси бизнес-класса. ))) Куда же без них. Посмотрел цены из любопытства — во сколько мне обойдется такси бизнес-класса (со скидкой). Вздохнул печально. Буду продолжать пользовать эконом-классом (без скидки, но примерно в 3-4 раза дешевле).

Бесплатное СМС-оповещение по картам. Плюс обслуживание всех карт банка — без годовой абонентской платы.

Прикладывают ссылку на условия по тарифу Premium.

Резюмируя

Наличие денег на брокерских счетах позволили мне получить некоторые плюшки (полезные и не очень) абсолютно бесплатно.

В Тинькофф:

Очень небольшая экономия на комиссиях в инвестициях (буквально рублей 20-30 в месяц).

В банке — интересны на данный момент только безлимитные минуты (хотя цена вопроса, исходя из моих расходов на связь — в районе 100-150 рублей).

На будущее (после победы над пандемией) — это проходы в бизнес-залы (в дополнению к тем, что дает Открытие) и страховка.

В Открытие:

Кэшбэк — 4% на все (ставка просто «огонь», выше практически ни у кого нет).

На будущее (по аналогии с Тинькофф) — 12 проходов в аэропортах при путешествиях + страховка.

Кому интересно «на всякий случай» осмелюсь оставить ссылки на:

- открытие брокерского счета в Открытие;

- карта Opencard (с бонусом 2000 или 500 рублей);

- Тинькофф инвестиции — (бонус при регистрации);

- карта Тинькофф блэк (потратьте по карте за месяц 5000, банк вернет 1000);

- Тинькофф Мобайл (500 рублей в подарок + неделя связи бесплатно).

Предупреждаю: ссылки партнерские — я получу за вас тоже немного денег.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник статьи: http://vse-dengy.ru/upravlenie-finansami/banki/premium-v-banke.html